Avant-propos du gouverneur

À la fin de 2021, notre état d’esprit rappelait beaucoup celui du début de l’année. Nous étions une fois de plus habités par un optimisme prudent, mais obscurci par une incertitude à court terme quant à la trajectoire de la pandémie et à son incidence sur l’économie. Mais en réalité, bien des choses avaient changé.

Au cours de l’année, les fermetures et les restrictions sanitaires ont laissé la place aux campagnes de vaccination et à la réouverture généralisée des entreprises, ce qui a entraîné une croissance vigoureuse de l’économie au second semestre. Et à mesure que la reprise se confirmait, nous avons revu l’appui offert par la politique monétaire en réduisant l’assouplissement quantitatif, avant d’y mettre fin en octobre.

Cependant, le redémarrage de l’économie mondiale a également apporté son lot de nouveaux défis. Les circonstances uniques de la pandémie ont provoqué partout une flambée de la demande de biens et des perturbations des chaînes d’approvisionnement. Les fermetures et les protocoles de santé publique en vigueur dans de nombreux pays ont nui à la production et au transport, ce qui s’est traduit par une montée en flèche des prix de beaucoup de biens au Canada comme aux quatre coins de la planète. C’est en grande partie ce qui explique les hausses marquées de l’inflation observées dans plusieurs pays. Au Canada, l’inflation mesurée par l’indice des prix à la consommation a nettement dépassé la fourchette de 1 à 3 % visée par la Banque, atteignant 4,8 % en décembre. Les ménages canadiens ont donc eu plus de mal à joindre les deux bouts, surtout ceux qui ont de faibles revenus.

En 2021, la Banque et le gouvernement fédéral ont renouvelé l’entente qui les lie relativement au cadre de conduite de la politique monétaire du Canada. L’entente réaffirme que la stabilité des prix est le principal objectif de notre politique monétaire. »

Le gouverneur, Tiff Macklem

En 2021, la Banque et le gouvernement fédéral ont renouvelé l’entente qui les lie relativement au cadre de conduite de la politique monétaire du Canada. L’entente réaffirme que la stabilité des prix est le principal objectif de notre politique monétaire, axée sur une cible d’inflation de 2 %. Elle assure la constance et la clarté du cadre, et le renforce pour faciliter la gestion des réalités actuelles. C’est le cadre dont le Canada a besoin en ce moment pour faire face à l’inflation élevée et aux défis de la réouverture de l’économie. Et c’est le cadre dont nous avons besoin pour préparer l’après-pandémie.

Tout au long de l’année, nous avons tenté de mieux cerner ce qui complique la reprise économique. Nous avons utilisé des approches et des outils novateurs pour évaluer les effets des perturbations de l’approvisionnement mondial, mieux connaître les facteurs responsables de la forte inflation et mieux interpréter l’évolution du marché du travail. Nous avons aussi échangé de l’information et des points de vue avec nos homologues étrangers. Tous ces efforts ont joué un rôle essentiel pour éclairer et guider nos décisions de politique monétaire.

Nous avons également surveillé de près le marché canadien du logement. Nous nous sommes efforcés de saisir comment les changements de préférence en matière de logement et la vigueur soutenue de la demande ont contribué aux vulnérabilités financières, certains ménages empruntant à la limite de leurs moyens pour acheter une maison et se retrouvant ainsi très endettés par rapport à ce qu’ils gagnent. Nous avons notamment analysé les anticipations extrapolatives au sein de grands marchés canadiens, ainsi que l’influence croissante des investisseurs sur la demande de logements.

Dans ce contexte d’incertitude, nous avons maintenu notre engagement à faire preuve de transparence. Nous avons voulu aider le public à comprendre notre travail ainsi que gagner sa confiance par des communications et des activités de mobilisation efficaces.

Évidemment, nous ne nous sommes pas seulement intéressés aux défis liés à la pandémie.

Nous avons continué à améliorer notre compréhension des risques pour l’économie et le système financier associés aux changements climatiques. En collaboration avec le Réseau pour le verdissement du système financier, nous avons élaboré des stratégies pour atténuer les risques de transition et promouvoir la finance durable. En partenariat avec le Bureau du surintendant des institutions financières et le secteur des services financiers, nous avons analysé des scénarios que nous avons créés afin d’évaluer l’incidence possible, pour l’économie et le système financier, de la transition vers une économie à faibles émissions de carbone. Nous avons en outre lancé une stratégie de verdissement pour la Banque, qui prévoit des cibles concrètes de réduction des gaz à effet de serre émis par toutes les opérations de notre institution.

Nous nous sommes encore attachés à renforcer la résilience de nos opérations, de même que celle du système financier, notamment en élaborant une nouvelle stratégie de cybersécurité axée sur les capacités d’intervention et de reprise.

Grâce aux recherches et aux activités de sensibilisation que nous avons menées, nous en savons plus sur l’évolution de l’utilisation de l’argent liquide et les modes de paiement préférés des Canadiens. Nous avons aussi poursuivi la modernisation de nos centres de traitement des billets de banque et contribué au lancement de Lynx – le nouveau système canadien de transfert de gros paiements. Enfin, en vue de préparer l’avenir, nous avons accéléré notre exploration des avantages et des modèles conceptuels possibles d’une monnaie numérique de banque centrale.

En 2021, la Banque s’est vu confier une nouvelle grande fonction, soit la supervision des paiements de détail au Canada. Nous avons commencé par jeter les bases de nos nouvelles activités de surveillance des risques et d’application de la loi, et nous avons entamé les travaux visant à établir notre façon d’enregistrer les fournisseurs de services de paiement.

En plus de remplir les fonctions essentielles pour lesquelles la population compte sur nous, nous avons affiné et affirmé les valeurs qui sous-tendent notre travail, à savoir anticiper l’avenir, inclure tout le monde et inspirer confiance. À ce sujet, nous avons préparé le terrain pour les années à venir en lançant notre plan stratégique 2022-2024, intitulé Remplir notre promesse. Ce plan stratégique se veut une réponse à notre environnement qui évolue rapidement, et il nous permet de conserver des objectifs ambitieux. C’est la feuille de route d’une organisation véritablement dynamique, engagée et digne de confiance – et ce, en toutes circonstances.

Peu importe ce que 2022 nous réserve, nous continuerons à favoriser le bien-être économique et financier de la population aux quatre coins du pays. »

Le gouverneur, Tiff Macklem

Nous avons mis en œuvre une solide stratégie visant à soutenir l’équité, la diversité et l’inclusion. Elle s’est traduite notamment par de nouveaux objectifs pour accroître la diversité à la Banque ainsi que par des bourses pour les étudiants appartenant à des groupes racisés. Nous avons aussi eu des discussions axées sur la collaboration avec nos homologues de banques centrales des pays du G7 afin de voir comment accélérer les progrès en matière de diversité et d’inclusion dans nos institutions et, plus largement, dans le monde de l’économie et de la finance. Nous avons également renforcé notre engagement auprès des peuples autochtones, en cofondant le Réseau de banques centrales pour l’inclusion des Autochtones et en coorganisant le premier Symposium sur les enjeux économiques autochtones.

Enfin, la COVID‑19 nous a incités à réfléchir à nos façons de travailler pendant une pandémie et au-delà. Nous avons fait de gros progrès pour que nos locaux et nos espaces en ligne – et naturellement nos employés – soient prêts pour un nouveau modèle de travail hybride.

L’année 2021 s’est bien terminée. Premièrement, en décembre, la Banque a accueilli sa nouvelle première sous-gouverneure en la personne de Carolyn Rogers. Mme Rogers se joint à une formidable équipe de collaborateurs dévoués qui ont constamment fait preuve d’intégrité et de professionnalisme, malgré les défis personnels que l’année leur a réservés. Deuxièmement, nous nous sommes classés parmi les 100 meilleurs employeurs au Canada pour une douzième année consécutive et parmi les meilleurs employeurs pour la diversité au Canada.

Au nom du Conseil d’administration et du personnel de la Banque, je m’engage à ce que notre institution continue à servir les Canadiens tandis que nous devrons faire face à de nouveaux défis au cours de l’année à venir. Peu importe ce que 2022 nous réserve, nous continuerons à favoriser le bien-être économique et financier de la population aux quatre coins du pays.

Les Canadiens peuvent compter sur nous.

Tiff Macklem

Gouverneur

L’année 2021 en quelques chiffres

4,5 %

Croissance du produit intérieur brut réel du Canada d’après les estimations au 31 décembre 2021

3,4 %

Inflation mesurée par l’indice des prix à la consommation

0,25 %

Taux directeur à la fin de l’année

78,88 ¢ US

Cours du dollar canadien au 31 décembre 2021

281,4 G$

Valeur nominale des obligations négociables émises en 2021

134,8 G$

Valeur nominale des obligations du gouvernement du Canada achetées dans le cadre du Programme d’achat d’obligations du gouvernement du Canada

2 050

Nombre d’employés à la Banque du Canada

293,6 k$

Dons dans le cadre de la campagne de charité en milieu de travail de la Banque du Canada

Mandat et cadre de planification

Mandat

La Banque du Canada est la banque centrale du pays. Son mandat, défini dans la Loi sur la Banque du Canada, est de « favoriser la prospérité économique et financière du Canada ». Elle a pour vision d’être une banque centrale influente – dynamique, engagée et digne de confiance – mobilisée pour un Canada meilleur.

Voici ses cinq grandes fonctions :

- Politique monétaire : maintenir l’inflation à un niveau bas, stable et prévisible

- Système financier : promouvoir la fiabilité, la solidité et l’efficience des systèmes financiers au Canada et à l’échelle internationale

- Monnaie : concevoir, émettre et distribuer les billets de banque canadiens

- Gestion financière : agir à titre d’agent financier du gouvernement du Canada, en le conseillant sur ses stratégies en matière de dette publique et de réserves de change et en les mettant en œuvre

- Supervision des paiements de détail : superviser les fournisseurs de services de paiement afin de renforcer la confiance à l’égard de la sécurité et de la fiabilité de leurs services, et de protéger les utilisateurs contre certains risques1

Des opérations efficaces, efficientes et novatrices contribuent à la réalisation du mandat et des objectifs opérationnels de l’institution.

Cadre de planification

Un cadre de planification rigoureux permet à la Banque d’exécuter sa vision et son mandat. Tous les trois ans, l’institution établit un plan stratégique dans lequel elle expose ses objectifs, ses priorités et ses indicateurs de réussite.

Le plan stratégique :

- aide la Banque à anticiper les réalités de son contexte opérationnel et à s’y adapter

- oriente les activités budgétaires et de planification annuelles

- sert d’assise aux ententes de rendement des départements et des employés

En 2021, le Plan à moyen terme 2019-2021 de la Banque, intitulé Chef de file dans la nouvelle ère, a pris fin. Articulé autour de trois thèmes, il a contribué à concrétiser la vision de l’institution.

En septembre, la Banque a lancé son plan stratégique pour 2022-2024 : Remplir notre promesse. Ce plan stratégique suit une approche plus globale que les plans précédents. Ses cinq grands thèmes fournissent un cadre pour guider les décisions de l’institution tout en procurant la flexibilité et l’agilité nécessaires dans un environnement en constante évolution.

Reddition de comptes

La Banque s’engage à :

- publier de l’information sur son fonctionnement

- faire état de ses résultats financiers et non financiers pendant l’année

- 1. La Supervision des paiements de détail a été ajoutée aux grandes fonctions de la Banque en 2021.[←]

Sur cette page

Politique monétaire

En 2021, l’économie canadienne a continué à se remettre des effets de la pandémie de COVID-19. À mesure que les taux de vaccination ont augmenté et que les restrictions sanitaires ont été assouplies, la croissance s’est généralisée – y compris dans les secteurs des services où la distanciation est difficile.

Le marché du travail a aussi affiché des gains impressionnants et les incidences très inégales de la pandémie sur l’emploi chez les femmes et les jeunes se sont en grande partie dissipées. À la fin de l’année, l’emploi avait retrouvé son niveau prépandémie.

Même si la reprise a été solide en 2021, la réouverture de l’économie a posé de nouveaux défis. Les perturbations des chaînes d’approvisionnement mondiales ont fait monter les prix de nombreux biens. Et cette situation, conjuguée aux prix plus élevés de l’énergie et des aliments, a contribué à la hausse de l’inflation au Canada et dans d’autres pays. Ces problèmes d’approvisionnement ont également freiné l’activité économique.

L’incertitude demeurait élevée à la fin de 2021. La propagation de nouveaux variants de la COVID‑19 a encore prolongé la pandémie. Les perspectives de croissance du produit intérieur brut (PIB) et de la production potentielle restaient difficiles à évaluer en raison :

- des perturbations de l’approvisionnement

- des changements structurels en cours, comme la numérisation

Soutenir la reprise après le choc de la pandémie

La Banque a pris plusieurs mesures importantes en 2021 pour favoriser la reprise.

Suivre la situation économique durant cette deuxième année de pandémie

L’activité économique mondiale a continué à s’améliorer en 2021, mais la progression est restée volatile et inégale. À la fin de l’année, les bases de la reprise étaient plus solides dans les économies avancées que dans les pays émergents en raison surtout des meilleurs taux de vaccination et des mesures plus expansionnistes.

La forte demande de biens, qui a stimulé l’activité manufacturière et le commerce à l’échelle du globe, a soutenu la croissance mondiale. Toutefois, l’engorgement des infrastructures de transport ainsi que les pénuries de semi-conducteurs et de matériaux de construction ont limité la production dans certains secteurs importants pour les exportations canadiennes, comme ceux des véhicules et pièces automobiles et de la construction.

https://www.youtube.com/watch?v=syU8xuJc2ZE

La reprise de l’économie canadienne, qui s’était amorcée durant la seconde moitié de 2020, s’est poursuivie en 2021. Les progrès ont cependant stagné au deuxième trimestre étant donné la réintroduction de mesures visant à limiter la propagation du virus, les problèmes liés aux chaînes d’approvisionnement et un ralentissement du marché du logement.

À mesure que la propagation du virus s’est atténuée et que les taux de vaccination ont grimpé, les restrictions sanitaires ont été allégées et la croissance a été robuste pendant la seconde moitié de l’année.

Le marché du travail canadien s’est redressé fortement, et à la fin de l’année :

- le taux de chômage approchait son niveau prépandémie

- l’emploi était revenu à son niveau d’avant la pandémie

Dans ce contexte, les entreprises ont eu plus de difficulté à embaucher, surtout de la main‑d’œuvre qualifiée pour exercer des métiers spécialisés ou occuper des emplois axés sur le numérique. Dans bien des branches du secteur des services qui ont été durement touchées, les employeurs ont aussi eu du mal à trouver des travailleurs assez rapidement pour répondre à la flambée de la demande qui a suivi la réouverture de l’économie.

À VOIR : le sous-gouverneur Toni Gravelle parlera du taux d’inflation et des pénuries du côté de l’approvisionnement, ainsi que de notre décision de politique monétaire d’hier, dans un discours virtuel devant @SBofT. #éconcan #économie https://t.co/hcghCG92vT

— Banque du Canada (@banqueducanada) December 9, 2021

https://twitter.com/banqueducanada/status/1469004447540031488

Comprendre les facteurs qui poussent l’inflation au-dessus de la cible

L’inflation mesurée par l’indice des prix à la consommation (IPC) a dépassé la fourchette cible de la Banque. Quatre facteurs clés ont contribué à l’augmentation des prix :

- l’effet de glissement annuel2

- les prix plus élevés des biens, y compris les aliments, en raison des perturbations nationales et internationales de l’approvisionnement et de la forte demande

- les prix plus élevés de l’énergie

- un rebond de la demande dans les secteurs où la distanciation est difficile, à mesure que les restrictions liées à la pandémie étaient allégées

La hausse de l’inflation a entraîné un accroissement des attentes d’inflation à court terme, mais les attentes à long terme sont demeurées bien arrimées. Cet arrimage est essentiel pour la conduite de la politique monétaire, puisque les décisions économiques que prennent les particuliers et les entreprises aujourd’hui sont influencées par leurs attentes quant à l’évolution des prix. Ces décisions se répercutent ensuite sur le taux réel d’augmentation des prix.

| Atteinte de la cible relative à l’inflation mesurée par l’IPC | ||||||

| Principaux indicateurs | Niveau de référence | 2017 | 2018 | 2019 | 2020 | 2021 |

| Inflation mesurée par l’IPC (%) | 2,0 | 1,6 | 2,3 | 1,9 | 0,7 | 3,4 |

| Inflation moyenne mesurée par l’IPC depuis 2001 (%) | 1,9 | |||||

| Attentes d’inflation sur dix ans (%) | 2,0 | 2,0 | 2,0 | 2,0 | 2,0 | 2,0 |

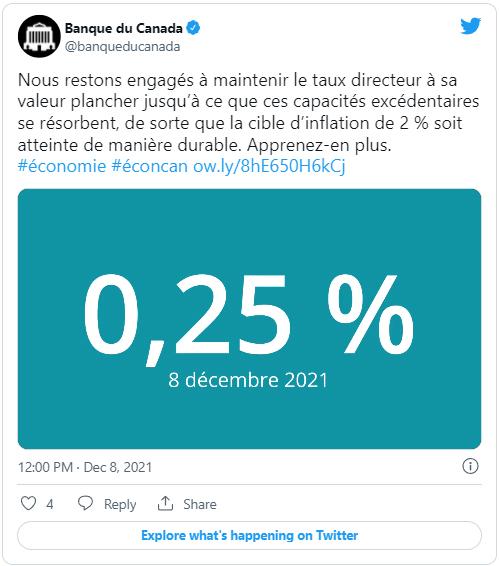

Fournir de la détente au moyen de la politique monétaire

Dans l’ensemble, l’économie a dû recevoir un appui considérable de la politique monétaire en 2021. La Banque a donc maintenu le taux directeur à sa valeur plancher de 0,25 %, et elle est restée engagée à le maintenir à ce niveau jusqu’à ce que les capacités excédentaires se résorbent, de sorte que la cible d’inflation de 2 % soit atteinte de manière durable.

La Banque a ajusté son programme d’assouplissement quantitatif pendant l’année. Elle a réduit le montant des nouveaux achats nets d’obligations du gouvernement du Canada en avril, puis en juillet, avant de cesser ces achats à la fin d’octobre. La Banque a ensuite amorcé une phase de réinvestissement et indiqué qu’elle continuerait d’acheter des obligations d’État pour remplacer celles arrivant à échéance, de façon à garder son portefeuille global assez stable. Cette phase va se poursuivre au moins jusqu’à ce que la Banque commence à relever le taux directeur.

Nous restons engagés à maintenir le taux directeur à sa valeur plancher jusqu’à ce que ces capacités excédentaires se résorbent, de sorte que la cible d’inflation de 2 % soit atteinte de manière durable. Apprenez-en plus. #économie #éconcan http://ow.ly/8hE650H6kCj Décembre 8, 2021

https://twitter.com/banqueducanada/status/1468626482549379084

Soutenir la fonction Politique monétaire de la Banque

Des analyses approfondies menées en temps utile ont appuyé les décisions de politique monétaire tout au long de l’année. Le personnel de la Banque a continué d’évaluer les effets de la pandémie sur les économies mondiale et canadienne.

Malgré les forces très complexes s’exerçant sur l’offre et la demande globales, la Banque avait correctement prévu que la croissance du PIB ralentirait durant la première moitié de 2021, avant de se renforcer au cours des six derniers mois de l’année. La hausse de l’inflation au second semestre a toutefois été plus importante que prévu.

S’appuyant sur de l’information tirée de nouvelles sources de données, le personnel a modifié les questions posées dans le cadre des enquêtes de la Banque pour mieux étayer la formulation des prévisions économiques et la prise de décisions de politique publique3. Mais l’incertitude entourant les prévisions économiques mondiales et nationales est restée inhabituellement élevée, une situation en grande partie attribuable au caractère imprévisible de la pandémie et au choc économique sans précédent qu’elle a causé. Si certaines des perturbations qui en ont découlé ont été conformes aux attentes, d’autres, comme l’étendue et la durée des perturbations de l’offre, ont été beaucoup plus prononcées qu’on l’avait anticipé.

Le personnel de la Banque a élaboré un cadre complet pour mesurer les capacités excédentaires sur le marché du travail qui s’applique précisément dans ce contexte de reprise après le choc de la pandémie4. Le cadre utilise une approche détaillée qui permet de voir où se concentrent la faiblesse et la vigueur du marché du travail.

RAPPEL : Le sous-gouverneur Lawrence Schembri dit pourquoi nous développons de nouveaux outils pour mesurer la santé du marché du travail. #éconcan https://t.co/pyJIEsOEt5 pic.twitter.com/J8KRRbuAuK

— Banque du Canada (@banqueducanada) November 17, 2021

https://twitter.com/banqueducanada/status/1461016385698603011

Le personnel a également eu recours à des données transactionnelles à haute fréquence afin de mieux comprendre les habitudes de paiement des consommateurs durant la pandémie5. La Banque a ainsi pu prévoir avec précision la vigueur du rebond au deuxième semestre.

Par ailleurs, le personnel a analysé des scénarios de transition climatique dans le cadre du projet pilote mené par la Banque avec des institutions financières canadiennes. La Banque est parmi les premières banques centrales à évaluer les risques de transition en combinant des modèles climat-économie et des modèles macroéconomiques.

Renouvellement du cadre de conduite de la politique monétaire de la Banque

À la suite d’un vaste processus d’examen et de consultation, la Banque a renouvelé, en 2021, son entente avec le gouvernement fédéral sur la conduite de la politique monétaire.

Activités à venir

En 2022, la Banque s’emploiera à surveiller la reprise de l’offre et de la demande, ainsi qu’à comprendre les conséquences économiques à moyen et à long terme de la pandémie. De plus, elle :

- poursuivra l’amélioration des modèles macroéconomiques actuels, notamment grâce à une caractérisation plus poussée des marchés du travail et à des spécifications plus réalistes pour les attentes

- élaborera de nouveaux outils de prévision en s’appuyant sur des sources de données non traditionnelles

- améliorera ses enquêtes et ses activités de liaison pour mieux comprendre l’évolution de l’économie. En particulier, elle mènera une nouvelle enquête en ligne auprès d’entreprises et cherchera à approfondir ses connaissances de l’économie autochtone en étudiant les caractéristiques et les conditions du secteur des entreprises autochtones

- continuera d’étudier les effets de la numérisation, de l’automatisation et de l’adoption de technologies de pointe ainsi que leurs incidences sur l’économie canadienne, en portant une attention particulière aux marchés du travail et à la productivité

- évaluera l’incidence des risques physiques liés aux changements climatiques et des risques liés à la transition vers une économie sobre en carbone

Renseignements complémentaires

La reprise du marché du travail au sortir de la pandémie de COVID-19

- 2. L’inflation mesurée par l’IPC est calculée en comparant le prix du panier de l’IPC du mois courant avec le prix d’il y a 12 mois, qui constitue la base de comparaison. Ainsi, quand le prix des articles dans le panier change beaucoup, cette mesure devient volatile. Autrement dit, elle inverse sa trajectoire d’une année à l’autre. Ce revirement est ce qu’on appelle l’effet de glissement annuel. Pour en savoir plus, consulter le document explicatif de la Banque sur l’indice des prix à la consommation.[←]

- 3. Par exemple, une nouvelle base de données de l’organisation Indeed a permis au personnel d’en savoir plus sur l’évolution des offres d’emplois publiées en ligne pour des postes liés aux technologies numériques durant la pandémie (voir la livraison de juillet du Rapport sur la politique monétaire de la Banque). De nouveaux éléments ont aussi été ajoutés à l’enquête sur les attentes des consommateurs au Canada, notamment des entretiens de suivi pour mieux comprendre les attentes d’inflation et comment se porte le marché du travail. En outre, le personnel a élaboré une nouvelle enquête, Le Pouls des entrepreneurs, menée auprès d’un large éventail d’entreprises pour obtenir de l’information sur la situation et les attentes des entreprises.[←]

- 4. E. Ens, L. Savoie-Chabot, K. See et S. L. Wee (2021), Assessing Labour Market Slack for Monetary Policy, document d’analyse du personnel nº 2021-15, Banque du Canada.[←]

- 5. T. Dahlhaus et A. Welte (2021), Payment Habits During COVID‑19: Evidence from High-Frequency Transaction Data, document de travail du personnel nº 2021‑43, Banque du Canada.[←]

Sur cette page

Renouveler le cadre de politique monétaire de la Banque

Tous les cinq ans, la Banque du Canada et le gouvernement fédéral passent en revue et renouvellent l’entente qui les lie relativement au cadre de conduite de la politique monétaire du pays. En 2021, le régime de ciblage flexible de l’inflation du Canada a été renouvelé pour la période 2022-2026.

La base du cadre reste une cible d’inflation de 2 % à l’intérieur d’une fourchette de maîtrise allant de 1 à 3 %. L’entente réitère que l’atteinte de la stabilité des prix est l’objectif principal de la Banque et indique comment celle-ci continuera d’utiliser la flexibilité que lui procure le cadre pour surmonter les défis économiques.

Cette approche implique notamment que la Banque puisse recourir à sa gamme élargie d’outils de politique monétaire au besoin, et rechercher activement le niveau d’emploi durable maximal compatible avec la stabilité des prix lorsque les conditions le justifient. L’entente énonce que la Banque tient compte d’un plus vaste ensemble d’indicateurs du marché du travail pour évaluer le plein emploi et la production potentielle de l’économie.

Consultations auprès des Canadiens

Dans le cadre du processus de renouvellement, la Banque a aussi tenu des consultations ouvertes avec le public canadien et des discussions avec un large éventail de parties prenantes, de spécialistes et de groupes d’intérêt. Cet exercice exhaustif a permis de prendre en considération une diversité de points de vue.

La Banque a cherché à obtenir des commentaires sur le cadre de politique monétaire et a acquis une compréhension des façons dont l’inflation touche différents groupes socioéconomiques. Plus de 8 500 Canadiens de partout au pays ont participé à une enquête en ligne tandis que de nombreux autres ont pris part à des groupes de discussion, à des tables rondes et à d’autres consultations.

La Banque a conclu ses activités de consultation du public en 2021 et publié un rapport résumant ce qu’elle a appris. Ce rapport a apporté un éclairage important au processus de renouvellement.

Recherches sur d’autres cadres de politique monétaire

Le personnel a mené des recherches essentielles en prévision du renouvellement. À l’aide d’une combinaison de simulations de modèles, d’expériences en laboratoire et de consultations publiques, les chercheurs ont procédé à une évaluation comparative afin de peser le pour et le contre des principaux cadres envisagés, autres que le ciblage flexible de l’inflation :

- le ciblage de l’inflation moyenne

- le double mandat

- le ciblage du produit intérieur brut (PIB) nominal

- le ciblage de la croissance du PIB nominal

- le ciblage du niveau des prix

Il s’agissait du premier exercice de comparaison de cette nature depuis que la Banque a adopté le ciblage de l’inflation en 1991.

Le personnel a évalué la robustesse de chaque option lorsque le taux directeur est à sa valeur plancher en utilisant une série de modèles qui reflètent un ensemble d’hypothèses sur la diversité des ménages et les attentes du secteur privé6.

Le régime actuel de ciblage flexible de l’inflation, de même que le ciblage de l’inflation moyenne et le double mandat ont obtenu de meilleurs résultats que les autres régimes qui s’éloignent davantage du statu quo. Même si le ciblage de l’inflation moyenne et le double mandat n’ont ni l’un ni l’autre été jugés meilleurs que le régime actuel dans l’ensemble, la Banque a trouvé que tous deux présentaient des aspects intéressants.

À la suite de ces travaux, la Banque a toutefois conclu que le cadre de ciblage de l’inflation était suffisamment flexible pour intégrer ces éléments clés tout en évitant les inconvénients associés aux autres approches.

Lisez la déclaration conjointe de la Banque du Canada et du gouvernement du Canada concernant le renouvellement du mandat du contrôle de l'inflation jusqu'au 31 décembre 2026. #éconcan Décembre 13, 2021

https://twitter.com/banqueducanada/status/1470409888643919881

Renseignements complémentaires

- 6. Le personnel a utilisé un modèle prenant en compte divers types de ménages pour évaluer les effets redistributifs des autres cadres envisagés. Les analyses de la robustesse faites à l’aide de modèles fondés sur des anticipations autres que celles des ménages sont importantes puisque les attentes du secteur privé jouent un rôle crucial dans la performance économique des cadres de politique monétaire.[←]

Sur cette page

Gestion financière

En 2021, les activités de gestion financière de la Banque sont restées en grande partie aussi soutenues qu’en 2020, lorsqu’elles avaient dû être intensifiées en raison de la pandémie. Le gouvernement du Canada a poursuivi le financement de ses mesures de soutien liées à la COVID‑19 en continuant d’émettre des montants élevés de titres d’emprunt sur le marché.

La Banque a continué de mener ses activités à partir de plusieurs sites afin d’en assurer la résilience durant la pandémie.

Conformément à la stratégie de gestion de la dette du gouvernement pour l’exercice 2021-2022, les émissions de titres d’emprunt à long terme ont encore augmenté, et la part de ces titres dans l’encours total des émissions est demeurée importante. Les marchés financiers canadiens se sont montrés résilients et ont pu absorber le niveau élevé persistant des émissions sans subir de perturbations.

Sources : ministère des Finances du Canada, Statistique Canada et Banque du Canada

Vous vous demandez comment fonctionne le bilan de la Banque? Laissez-nous vous aider à comprendre les chiffres! #éconcan #économie Septembre 10, 2021

https://twitter.com/banqueducanada/status/1436389417040715784

Conseils stratégiques sur la gestion financière

Le décalage dans le temps des ajustements des programmes d’aide gouvernementale liés à la pandémie et la hausse plus importante que prévu des recettes fiscales ont engendré une plus grande incertitude quant aux besoins de financement. Les activités d’agent financier de la Banque ont donc été particulièrement riches de défis en 2021.

La Banque a fourni des conseils au gouvernement du Canada en matière de gestion financière. Elle a également continué de prendre part aux activités quotidiennes y ayant trait, dont des adjudications de titres d’État plus fréquentes et de plus grande taille qu’avant la pandémie. L’institution a continué d’aider le gouvernement à mobiliser des fonds importants de manière flexible. Elle lui a aussi offert des conseils stratégiques concernant l’émission de ses premières obligations vertes.

Pour améliorer davantage ses conseils stratégiques sur la gestion de la dette publique, la Banque a perfectionné certains de ses outils de modélisation financière. Ces améliorations appuieront mieux les objectifs de la stratégie de gestion de la dette du gouvernement fédéral, qui cherche notamment à accroître considérablement l’émission de ses titres d’emprunt à long terme pour financer les besoins de trésorerie supplémentaires liés à la pandémie. De façon plus générale, la stratégie vise à obtenir un financement stable à faible coût permettant de combler les besoins financiers du gouvernement du Canada et à maintenir le bon fonctionnement du marché de ses titres.

Poursuite de l’amélioration des systèmes et de l’automatisation des processus

Pour soutenir sa fonction Gestion financière, la Banque a continué d’améliorer les systèmes liés à ses opérations d’agent financier. Dans le cadre de sa gestion des programmes d’emprunt public, elle a notamment perfectionné et davantage automatisé plusieurs adjudications et opérations. Pour la Banque et les participants aux marchés financiers, ces changements ont permis :

- de moderniser les processus relatifs aux technologies de l’information

- d’améliorer l’évolutivité et la flexibilité opérationnelles

- de réduire le risque opérationnel

Du point de vue des systèmes, les adjudications de titres du gouvernement du Canada (obligations, bons du Trésor et obligations à très longue échéance) ainsi que d’autres opérations servant à gérer la dette publique sont désormais plus efficientes.

La Banque a apporté d’autres améliorations à ses systèmes et processus afin de réduire les risques et de renforcer l’efficience et la résilience de ses opérations bancaires. Plus précisément, l’institution a :

- sensiblement réduit son exposition aux risques associés aux crimes financiers en mettant en place des contrôles manuels et automatisés pour les activités de paiement inhabituelles et à haut risque

- adopté l’intelligence artificielle et procédé à l’automatisation des processus pour :

- rendre ses activités de post-marché plus évolutives

- éliminer les tâches qui ont une faible valeur ajoutée

- améliorer la conformité et l’exactitude

Adaptation à l’évolution des marchés financiers

Dans le cadre de la réforme mondiale visant à promouvoir l’utilisation de taux de référence robustes, des autorités internationales préparent, en collaboration avec le secteur privé, le passage du taux LIBOR (London Interbank Offered Rate) à des taux sans risque. La Banque a amélioré ses systèmes et relevés internes, et elle a testé ces améliorations auprès de contreparties. Elle est maintenant prête, sur le plan opérationnel, à passer du LIBOR au taux sans risque SOFR (Secured Overnight Financing Rate).

Ces efforts ont permis à la Banque :

- de réduire l’exposition actuelle du gouvernement du Canada au LIBOR

- de commencer à financer les réserves de change du gouvernement avec des instruments financiers fondés sur le SOFR

Élimination progressive du programme des Obligations d’épargne du Canada et rapatriement des opérations

La Banque a continué de prendre d’importantes mesures pour actualiser ses opérations en réponse à la décision du gouvernement fédéral, annoncée en 2017, d’éliminer progressivement le Programme de placement de titres sur le marché de détail. Les derniers titres au détail restants sont arrivés à échéance en 2021. L’encours des titres au détail est ainsi passé de 4,996 milliards de dollars en 2017 à 591 millions de dollars à la fin de 2021.

Les efforts de rapatriement à la Banque des opérations relatives au Programme de placement de titres sur le marché de détail vont bon train.

Activités à venir

En 2022, la Banque :

- lancera un processus concurrentiel afin de sélectionner un fournisseur qui collaborera avec l’institution pour concevoir, mettre en œuvre et prendre en charge la prochaine génération de la principale plateforme bancaire à haute disponibilité

- tirera des leçons de la pandémie pour appuyer la formulation de conseils à l’intention du gouvernement du Canada concernant la gestion stratégique de la dette et des liquidités

- mettra en place une nouvelle solution technologique pour les soldes bancaires non réclamés et les titres au détail

Renseignements complémentaires

Sur cette page

Système financier

La pandémie de COVID‑19 a profondément perturbé l’économie canadienne. Le système financier s’est toutefois montré résilient et a joué un rôle d’amortisseur dans l’ensemble de l’économie. Les banques canadiennes étaient solidement capitalisées à l’aube de la pandémie.

Par ailleurs, les mesures prises par les différents paliers de gouvernement et la Banque ont apporté un soutien sans précédent. En conséquence, les banques ont pu continuer d’accorder des crédits aux ménages et aux entreprises durant la phase de ralentissement économique.

Dès le début de la crise, la Banque a mis en place des mécanismes d’octroi de liquidités inédits. Elle poursuivait ainsi deux objectifs :

- apaiser les tensions alors présentes

- préserver le bon fonctionnement des marchés essentiels et du système financier

Vu l’efficacité de ses programmes de soutien d’urgence, la Banque a mis fin à la plupart d’entre eux au printemps 20217.

https://www.youtube.com/watch?v=nkkQWiw99oE

Vulnérabilités et risques

La Banque a présenté son analyse des principales vulnérabilités existantes au sein du système financier dans la Revue du système financier de 2021. Il y est question, en particulier, des effets de la pandémie sur la situation financière des ménages et des entreprises au Canada, mais aussi d’autres questions dont l’évolution est à surveiller.

Au cours de l’année, le personnel de la Banque a cherché à comprendre les vulnérabilités liées à la dette des ménages et au marché du logement. Il s’est en particulier appuyé sur des microdonnées pour étudier les caractéristiques des nouveaux prêts hypothécaires qui sont associées à une probabilité accrue de tensions financières chez les ménages8.

Le personnel a aussi créé des indicateurs novateurs pour mieux comprendre le rôle des anticipations et de la demande des investisseurs dans la forte augmentation de l’activité et des prix sur le marché du logement durant la pandémie9. De récents travaux ont par ailleurs mis en lumière des réactions différentes de l’offre de logements à une hausse des prix à l’échelle locale10.

Dans d’autres travaux, le personnel de la Banque a décrit les transformations que connaît le secteur financier au Canada, telles que la croissance rapide de l’intermédiation financière par des acteurs non bancaires11. Cette évolution rend le système financier plus vulnérable à une hausse prononcée de la demande de liquidités, comme celle du printemps de 202012.

Les changements climatiques sont demeurés un axe de priorité important pour la Banque en 2021 parce qu’ils font peser des risques importants sur le système financier et sur chacun de ses participants.

Ces études ne sont que quelques-uns des documents publiés dans le portail sur le système financier, la principale ressource à consulter pour prendre connaissance des plus récentes recherches et analyses de la Banque sur les enjeux de la stabilité financière.

Notre portail sur le #SystèmeFinancier : un guichet unique où vous trouverez les tout derniers travaux sur la stabilité financière. Découvrez notre plus récent article sur le marché immobilier et l’endettement des ménages au Canada. Avril 9, 2021

https://twitter.com/banqueducanada/status/1380525701527404552

Stabilité financière et politique monétaire

En 2021, les chercheurs de la Banque se sont attachés à détecter de possibles déséquilibres sur le marché du logement et à en examiner les implications pour la politique monétaire. En particulier, ils ont élaboré des modèles d’analyse de la politique monétaire incorporant des liens entre l’économie réelle et la sphère financière et les ont mis à profit pour étudier l’incidence de variations du prix des logements sur l’ensemble de l’économie13.

De plus, dans le prolongement des travaux menés au laboratoire sur l’hétérogénéité de la Banque en 202014, le personnel a effectué des simulations de l’évolution des vulnérabilités liées à l’endettement des ménages durant la pandémie. Ces simulations ont été réalisées pour différents segments de la population et pour l’ensemble des ménages15.

Favoriser la résilience du système financier

Le système financier est la pierre angulaire de l’économie canadienne. La Banque contribue à en soutenir l’efficience et la résilience de différentes façons.

Partenariats avec des organismes canadiens

La Banque collabore régulièrement avec les autorités fédérales et provinciales à la surveillance et à l’évaluation des tensions qui s’exercent sur les banques et le système financier dans son ensemble.

En 2021, la Banque a porté à la connaissance des membres du Comité consultatif supérieur et du groupe Responsables des organismes de réglementation les résultats de ses travaux d’analyse et de recherche sur les vulnérabilités découlant des déséquilibres sur le marché du logement et du niveau élevé d’endettement des ménages. Le Bureau du surintendant des institutions financières et le ministère des Finances ont ultérieurement annoncé un resserrement des conditions d’admissibilité au crédit hypothécaire16.

De plus, la Banque :

- s’est appuyée sur l’information recueillie par l’intermédiaire du Comité de surveillance des risques systémiques, composé de représentants provinciaux et fédéraux, afin de faciliter l’évaluation des vulnérabilités du système financier17

- a procédé à une simulation de cyberincident avec ses partenaires du Groupe sur la résilience du secteur financier canadien

La Banque et ses partenaires du secteur financier ont accompli des progrès importants dans l’élaboration d’un dispositif de soutien pour assurer le bon déroulement des opérations sur titres du gouvernement du Canada et leur règlement en contexte de bas taux d’intérêt. Le dispositif proposé comprend un ensemble de pratiques exemplaires destinées à faciliter un règlement expéditif et prévoit une pénalité en cas de non-livraison des titres.

La Banque a continué de collaborer avec Paiements Canada et des organismes sectoriels à la modernisation des principaux systèmes de paiement au Canada. Lynx, le nouveau système de transfert de gros paiements du Canada, a été mis en service avec succès en août. La résilience de cette composante essentielle de l’infrastructure financière du pays s’améliore ainsi grandement grâce à Lynx.

Ce projet a bénéficié des recherches approfondies du personnel de la Banque. Ces travaux ont porté notamment sur l’analyse :

- des facteurs qui influencent les choix des consommateurs en matière de paiements

- de l’incidence de ces choix sur les volumes des paiements qui passent par les différents systèmes18

À son lancement, le gouverneur a fait de Lynx un système de paiement d’importance systémique désigné, le soumettant ainsi à la surveillance de la Banque19.

Lynx, le système de paiement de gros du Canada, est placé sous notre surveillance par l’effet de la désignation faite par le gouverneur. Pour en savoir plus: #éconcan #économie #paiements Septembre 1, 2021

https://twitter.com/banqueducanada/status/1433078866994737154

Surveillance des systèmes de paiement et des infrastructures de marché financier

En 2021, la Banque a franchi des étapes importantes de plusieurs projets pluriannuels lancés pour renforcer les systèmes de paiement et les infrastructures de marchés financiers (IMF) au Canada.

En octobre, la Banque a publié un rapport intitulé Cyberrésilience : attentes à l’égard des infrastructures de marchés financiers. Elle a aussi continué à travailler avec les IMF et l’ensemble du secteur financier à l’amélioration de leurs capacités de restauration de leurs activités après un cyberincident.

La Banque a accompli des progrès considérables dans la mise en œuvre du régime de résolution pour les IMF, notamment par la mise en place d’un mécanisme de coordination entre les autorités fédérales.

Supervision des paiements de détail

En 2021, l’éventail des moyens d’action dont dispose la Banque pour favoriser la résilience du système financier s’est élargi. Aux termes de la Loi sur les activités associées aux paiements de détail, la Banque sera responsable de la supervision des fournisseurs de services de paiement.

Réforme des taux de référence

Par l’intermédiaire du Groupe de travail sur le taux de référence complémentaire pour le marché canadien (Groupe de travail sur le TARCOM) qu’elle copréside, la Banque a continué de soutenir la réforme des taux d’intérêt de référence au Canada. Des réformes similaires s’opèrent à l’échelle internationale. En tant qu’administrateur du taux des opérations de pension à un jour (taux CORRA), la Banque a commencé en avril à publier l’indice du taux CORRA composé et lancé en décembre un outil pour le calculer. Cet indice et le calculateur sont conçus pour aider les participants au marché à calculer les intérêts et le montant des versements pour certains titres20.

Durant l’année, le Groupe de travail sur le TARCOM a procédé à un examen du taux CDOR (Canadian Dollar Offered Rate) et a fait des recommandations. À l’issue de la première phase de ces travaux en décembre 2021, il a recommandé que l’administrateur du taux CDOR en cesse la publication après le 30 juin 2024 et plaidé pour un arrêt des nouvelles expositions au CDOR après le 30 juin 2023, sauf dans le cas de prêts et de certaines opérations de couverture21. La fin du taux CDOR aura d’importantes répercussions sur le système financier canadien, y compris en ce qui concerne les produits dérivés, les obligations à taux variable et le crédit aux entreprises. Le Groupe de travail sur le TARCOM poursuivra sa collaboration avec les parties prenantes du CDOR pour concevoir les outils et fixer les étapes susceptibles de faciliter un passage sans heurts du taux CDOR au taux CORRA, et se penchera notamment sur la pertinence d’autres taux de référence complémentaires.

Activités à venir

En 2022, la Banque continuera à :

- utiliser des microdonnées pour enrichir sa compréhension des vulnérabilités financières et informer régulièrement les Canadiens sur l’évolution de ces vulnérabilités

- intégrer à la politique monétaire des considérations relatives à la stabilité financière, dont celles qui concernent l’hétérogénéité des ménages

- entretenir des liens de coopération étroite avec ses partenaires canadiens et étrangers pour échanger de l’information et favoriser la résilience du système financier au Canada

- développer ses activités de surveillance des systèmes de paiement importants

- soutenir le Groupe de travail sur le TARCOM et les acteurs sectoriels dans la mise en œuvre des recommandations concernant le taux CDOR

- finaliser le dispositif de soutien au bon déroulement et au règlement des opérations sur titres du gouvernement du Canada en contexte de bas taux d’intérêt

Renseignements complémentaires

Portail sur le système financier

Comités relatifs au système financier

Surveillance réglementaire des systèmes de compensation et de règlement désignés

Paiements Canada – Modernisation

Comité consultatif sur les paiements de détail – Survol de la supervision des paiements de détail

Examen du taux CDOR par le Groupe de travail sur le TARCOM : analyse et recommandations

- 7. Banque du Canada (2021), La Banque du Canada annonce la cessation des programmes visant à soutenir le fonctionnement des marchés mis en place durant la pandémie de COVID‑19, avis aux marchés, 23 mars.[←]

- 8. O. Bilyk, K. Chow et Y. Xu (2021), Les caractéristiques des nouveaux prêts hypothécaires comme prédicteurs de tensions financières chez les emprunteurs : ce que la chute des prix du pétrole de 2014 nous a appris, note analytique du personnel nº 2021-22, Banque du Canada.[←]

- 9. U. Emenogu, C. Hommes et M. Khan (2021), Détecter l’exubérance des prix des logements dans des villes canadiennes, note analytique du personnel nº 2021-9, Banque du Canada.[←]

- 10. N. Paixao (2021), Canadian Housing Supply Elasticities, note analytique du personnel nº 2021-21, Banque du Canada.[←]

- 11. R. Arora, G. Bédard-Pagé, P. Besnier, H. Ford et A. Walsh (2021), Le point sur l’intermédiation financière non bancaire au Canada, note analytique du personnel nº 2021-2, Banque du Canada.[←]

- 12. Banque du Canada (2021), « Encadré 3 : Retour sur la crise de liquidité de marché du printemps 2020 », Revue du système financier, mai.[←]

- 13. Un document de travail du personnel à paraître examinera le rôle des anticipations extrapolatives relatives aux prix des logements dans l’amplification des cycles d’expansion et de contraction abruptes sur les marchés du logement.[←]

- 14. J. C. MacGee, T. M. Pugh et K. See (2020), The Heterogeneous Effects of COVID‑19 on Canadian Household Consumption, Debt and Savings, document de travail du personnel nº 2020-51, Banque du Canada.[←]

- 15. P. Beaudry (2021), La stabilité financière durant la pandémie et au-delà, discours prononcé en virtuel devant la Commission des valeurs mobilières de l’Ontario, Toronto (Ontario), 23 novembre.[←]

- 16. Bureau du surintendant des institutions financières (2021), Modifications apportées au taux de référence applicable aux prêts hypothécaires non assurés, communiqué, 20 mai; ministère des Finances du Canada (2021), Déclaration de la vice-première ministre et ministre des Finances sur le marché immobilier canadien, communiqué, 20 mai.[←]

- 17. Banque du Canada (2021), « Encadré 5 : Les activités de la dernière année des Responsables des organismes de réglementation et du Comité de surveillance du risque systémique », Revue du système financier, mai.[←]

- 18. A. Kosse (2021), An Empirical Analysis of Bill Payment Choices, document de travail du personnel nº 2021-23, Banque du Canada.[←]

- 19. Banque du Canada (2021), La Banque du Canada fait de Lynx un système de paiement d’importance systémique désigné, communiqué, 1er septembre.[←]

- 20. La Société canadienne d’hypothèques et de logement a annoncé qu’à compter de 2022, elle lancerait des blocs de titres hypothécaires émis en vertu de la Loi nationale sur l’habitation et des Obligations hypothécaires du Canada dont le taux CORRA composé est le taux de référence.[←]

- 21. Banque du Canada (2021), Le Groupe de travail sur le TARCOM publie un livre blanc précisant ses recommandations pour l’avenir du taux CDOR, avis aux marchés, 16 décembre.[←]

Sur cette page

Superviser les paiements de détail au Canada

En 2021, la gamme d’outils de la Banque destinés à promouvoir la résilience du système financier a été élargie. En effet, en vertu de la Loi sur les activités associées aux paiements de détail, qui a reçu la sanction royale en juin, la Banque sera responsable de superviser les fournisseurs de services de paiement (FSP).

Les paiements de détail sont un élément du système financier actuellement caractérisé par une vive croissance et une innovation rapide. Les FSP comprennent diverses entités assurant des fonctions de paiement électronique. Leurs services peuvent inclure les suivants :

- traitement des paiements

- portefeuilles numériques

- virements en devises

- autres technologies de paiement

Dans son rôle de supervision, la Banque renforcera la confiance à l’égard de la sécurité et de la fiabilité des services des FSP tout en protégeant les utilisateurs finaux contre certains risques. Plus particulièrement, la Banque sera appelée à :

- tenir un registre public des FSP

- superviser la conformité des FSP par rapport aux exigences de gestion des risques opérationnels et de protection des fonds des utilisateurs finaux

- encourager et assurer la conformité à la Loi et aux règlements à venir

- surveiller et évaluer les tendances et enjeux du système de paiement de détail

De concert avec le ministère des Finances, la Banque s’est activement engagée dans l’élaboration des cadres de réglementation et de supervision du nouveau régime de paiements de détail. Elle a créé un nouveau département pour se concentrer sur ce travail, et nommé un directeur exécutif, Supervision des paiements de détail, chargé de diriger la conception et la mise en œuvre du cadre de supervision.

La Banque a renouvelé le mandat du Comité consultatif sur les paiements de détail. Les membres de ce comité représentent un large éventail de FSP exerçant des activités au Canada et qui varient sur le plan du modèle d’affaires, de la taille, de l’emplacement et de la langue officielle choisie.

Pendant qu’elle se préparait à assumer sa nouvelle fonction, la Banque a tenu diverses activités de consultation sur différents aspects des responsabilités qui l’attendaient. Elle a régulièrement collaboré avec des parties prenantes du domaine dans le cadre de travaux du Comité et d’autres consultations, de même qu’à l’occasion d’activités sectorielles.

https://www.youtube.com/watch?v=P1G0eULNh-k

Activités à venir

En 2022, la Banque :

- mettra au point le cadre de supervision des paiements de détail, collaborant avec des intervenants du secteur sur sa conception et sa mise en œuvre

- préparera ses opérations en vue de l’entrée en vigueur des dispositions de la Loi et des règlements

- fera connaître ce nouveau régime réglementaire à plus grande échelle

Renseignements complémentaires

Supervision des paiements de détail

Sur cette page

Monnaie

En 2021, la pandémie de COVID‑19 a continué d’avoir des répercussions sur les activités de la Banque relatives à la monnaie.

La demande de billets de banque est revenue à des niveaux normaux après avoir atteint un sommet en 2020. Par ailleurs, le taux de contrefaçon, qui était de 7 billets par million, est resté bien inférieur à la cible de l’institution, établie à 30 billets par million.

La Banque a mené des recherches concernant l’effet de la pandémie sur l’utilisation de l’argent comptant et d’autres modes de paiement. Ces travaux ont permis au personnel de mieux comprendre l’évolution des préférences des Canadiens en matière de modes de paiement et ont donné des indications sur le rôle qu’une monnaie numérique de banque centrale pourrait remplir.

Réponse à la demande de billets au Canada

La demande de billets est revenue à des niveaux plus habituels en 2021 après avoir atteint des sommets exceptionnels en 2020 en raison de la pandémie. Tout au long de 2021, les centres des opérations des agences et le Système de distribution des billets de banque ont assuré un approvisionnement ininterrompu de billets aux institutions financières partout au pays.

Recherches pour appuyer la fonction Monnaie de la Banque

Le personnel de la Banque poursuit des recherches pour mieux comprendre divers aspects de l’environnement canadien des paiements. En 2021, une attention particulière a été accordée à l’effet de la pandémie sur la demande de billets de banque.

Le personnel s’est penché sur l’utilisation de l’argent comptant et des monnaies numériques, et a réalisé des enquêtes afin d’étudier l’évolution des préférences des Canadiens en matière de modes de paiement. Les résultats indiquent notamment que 80 % des Canadiens ont l’intention de continuer à utiliser l’argent comptant au cours des cinq prochaines années.

#SVQ : Lors de notre dernière enquête sur la demande d’argent comptant, 80 % des Canadiens ont déclaré ne pas avoir l’intention de cesser d’utiliser ce moyen de paiement au cours des 5 prochaines années. #éconcan #économie Août 26, 2021

https://twitter.com/banqueducanada/status/1430962817914523652

Parmi les autres domaines de recherche économique couverts, citons :

- l’accès à l’argent comptant dans les communautés autochtones du Canada

- l’adoption des divers modes de paiement par les consommateurs et leur acceptation par les commerçants

Le personnel a aussi effectué des expériences en laboratoire afin de comprendre les implications si le Canada venait à adopter une monnaie numérique de banque centrale.

La Banque a aussi poursuivi la recherche de nouveaux éléments de sécurité à intégrer aux futurs billets de banque.

Conception du prochain billet de 5 $

En 2020, une liste restreinte de huit personnalités canadiennes emblématiques susceptibles de figurer sur le prochain billet de 5 $ a été dressée. La décision finale reviendra à la ministre des Finances. Le nouveau billet de 5 $ sera orienté à la verticale, comme le billet de 10 $ actuel, et imprimé sur un support en polymère.

En cette #JournéeInternationaleDeLaFemme, apprenez-en plus sur les candidates qui figurent sur la liste restreinte pour le prochain 5$. Mars 8, 2021

https://twitter.com/banqueducanada/status/1368919377945432064

Activités à venir

En 2022, la Banque :

- élargira ses recherches sur l’utilisation de l’argent comptant et des monnaies numériques

- continuera de développer sa capacité à émettre une monnaie numérique de banque centrale si le besoin s’en fait sentir

- poursuivra ses recherches sur les éléments de sécurité des billets à venir

- continuera son travail lié au prochain billet de 5 $ sur lequel figurera le portrait de la personnalité choisie par la ministre des Finances

Sur cette page

Se préparer à une monnaie numérique de banque centrale

En 2021, la Banque a continué à se préparer pour être en mesure d’émettre une monnaie numérique de banque centrale (MNBC), c’est-à-dire une monnaie sous forme numérique qu’elle mettrait à la disposition de toute la population. Puisque des modifications législatives s’imposeraient, la décision d’émettre une MNBC au Canada appartient en définitive au Parlement, et bien qu’une telle décision n’ait pas été prise, la Banque tient à être prête à la mettre en œuvre si cela s’avérait nécessaire.

C’est dans cette optique qu’elle a avancé sur plusieurs fronts durant l’année.

Vous vous intéressez aux recherches de pointe sur les #FinTech et les monnaies numériques de banque centrale? Nous avons ce qu’il vous faut Août 11, 2021

https://twitter.com/banqueducanada/status/1425450385968336898

Mieux comprendre les implications techniques des différents modèles possibles

Une MNBC réunissant les qualités que l’on en attend – accès universel, confidentialité, conformité à la législation et à la réglementation, sûreté et résilience – serait difficile à réaliser. En 2021, la Banque a fait des progrès dans son exploration de modèles conceptuels et techniques possibles de MNBC. En collaboration avec des chercheurs du milieu universitaire et d’autres spécialistes, la Banque s’est intéressée à des technologies novatrices, issues notamment des percées dans le domaine de la cryptographie, et à leur capacité à :

- assurer l’équilibre entre le besoin de confidentialité et la nécessité d’observer les lois et règlements

- atteindre le degré de sûreté le plus élevé qui soit

Ces travaux doivent tenir compte du rythme des progrès techniques, et notamment de la possibilité que les ordinateurs quantiques en viennent un jour à pouvoir déjouer les mécanismes de sécurité en usage actuellement.

En outre, la Banque s’est attachée à développer sa connaissance des enjeux sur le plan de l’accessibilité. C’est qu’elle tient à ce que tous les Canadiens qui le souhaiteraient puissent utiliser une MNBC, quelle que soit leur situation personnelle. La Banque a aussi confié à trois équipes de projet, composées de chercheurs travaillant dans des universités canadiennes, la mission de trouver des idées neuves sur la conception d’une MNBC. Les participants, entièrement indépendants de la Banque, ont obtenu carte blanche pour cette initiative.

Surveiller l’évolution du paysage des paiements au pays

En surveillant le système de paiement en évolution rapide, la Banque pourra déterminer si le besoin d’émettre une MNBC se fait sentir. Elle doit ainsi rester attentive à l’émergence de nouvelles formes de monnaies numériques, comme les cryptomonnaies stables, de même qu’aux MNBC qui pourraient voir le jour dans d’autres pays. La Banque s’est dotée d’un cadre de surveillance à cet effet en 2021.

Pour renforcer ses activités liées à la monnaie et à la supervision des paiements de détail, la Banque réalise régulièrement des analyses de l’environnement canadien des paiements. Nos chercheurs poursuivent notamment des recherches sur :

- la demande et l’utilisation des espèces

- les éventuelles répercussions d’une MNBC

- l’utilisation et l’évolution des monnaies numériques et des technologies financières

Le personnel de la Banque a recouru à une combinaison de modèles et d’expériences de laboratoire pour explorer les marchés des paiements, qui sont des marchés à deux versants. Ces travaux aideront la Banque à estimer la probabilité d’adoption d’une MNBC. Les chercheurs se sont aussi appuyés sur des données d’enquête, des données administratives et des sources non traditionnelles de données pour mieux comprendre la façon dont une MNBC se comporterait par rapport aux espèces.

Vers la fin de 2021, la Banque a lancé un projet afin de déterminer quelle pourrait être la proposition de valeur d’une MNBC pour les consommateurs. Cet exercice traduit la volonté de la Banque de veiller à ce que les Canadiens aient l’occasion d’exprimer leur point de vue sur cette question.

Nous analysons depuis des années le contexte dans lequel nous pourrions émettre une monnaie numérique. Mais à cause de la pandémie de #COVID19, une décision à ce sujet pourrait être prise plus rapidement, explique le sous-gouverneur Lane.#éconcan #économie https://t.co/rqTn3fQL1B

— Banque du Canada (@banqueducanada) February 10, 2021

https://twitter.com/banqueducanada/status/1359541409813049346

Collaborer avec les autres institutions fédérales et les parties prenantes du secteur financier

Dans le cadre de ses travaux préparatoires, la Banque a collaboré étroitement avec le ministère des Finances à la tenue de consultations avec :

- les ministères fédéraux concernés

- d’autres organismes fédéraux

- un éventail d’institutions financières

Bien qu’elle en soit encore à ses débuts, cette concertation entre parties prenantes aide la Banque à mieux comprendre l’étendue des implications d’une MNBC – y compris pour le secteur financier.

RAPPEL : Nous travaillons avec la Banque des règlements internationaux et 6 banques centrales pour étudier les monnaies numériques de banque centrale pour le public. Lisez nos derniers travaux : Octobre 1, 2021

https://twitter.com/banqueducanada/status/1443959727025709060

Contribuer à la planification et aux discussions internationales

La Banque a beaucoup contribué aux discussions internationales sur les MNBC en 2021. Elle a poursuivi ses activités avec d’autres banques centrales et la Banque des Règlements Internationaux au sein d’un groupe formé pour recenser les éléments liés à la conception d’une MNBC qui sont les plus efficaces, et mener une réflexion à ce sujet. Ces discussions ont débouché sur la publication, en septembre, de trois rapports (en anglais) portant sur les sujets suivants :

- conception des systèmes et interopérabilité

- besoins des utilisateurs et adoption

- implications pour la stabilité financière

Conjointement avec le ministère des Finances de leurs pays respectifs, les mêmes banques centrales ont aussi collaboré à :

- une déclaration commune des pays du G7 sur les MNBC et les paiements numériques (en anglais)

- un rapport (en anglais) dans lequel sont exposés 13 principes de politique publique communs concernant les MNBC

Activités à venir

En 2022, la Banque :

- poursuivra ses travaux de recherche et d’analyse afin de mieux saisir les avantages et les risques éventuels associés à l’émission d’une MNBC

- consultera un cercle plus large de parties prenantes pour recueillir leurs points de vue, et elle mènera des recherches sur la connaissance et la compréhension des enjeux liés à une MNBC par le public

- approfondira son examen des différents modèles conceptuels possibles; cet examen impliquera, outre une analyse plus poussée des aspects de politique publique, des expériences menées en collaboration avec d’autres banques centrales et des experts de l’extérieur de la Banque pour déterminer les choix conceptuels permettant d’atteindre les objectifs pertinents de politique publique

Renseignements complémentaires

Monnaies numériques et technologies financières

Plans de prévoyance concernant une monnaie numérique de banque centrale

Sur cette page

Administration de la Banque

Tout au long de 2021, la Banque a suivi de près la situation de la pandémie de COVID‑19. À l’automne, grâce à la vaccination d’une grande partie de la population canadienne, elle a pu commencer à sortir de son régime de gestion de crise. Elle a aussi réalisé de solides progrès dans l’élaboration et la planification de son milieu de travail d’après la pandémie.

En même temps, la Banque est demeurée centrée sur l’amélioration de sa résilience et la poursuite de sa transformation numérique. Ces efforts lui permettront de rester une banque centrale influente, prête pour le travail de demain dans un monde de plus en plus numérique.

Lancer les nouvelles valeurs de la Banque et sa promesse envers les Canadiens

En 2021, la Banque a dévoilé ses nouvelles valeurs fondamentales à son personnel et a adopté une nouvelle promesse pour les ancrer : Les Canadiens comptent sur nous. Voici les valeurs fondamentales de l’institution :

- anticiper l’avenir

- inclure tout le monde

- inspirer confiance

Ces valeurs reposent sur les principes qui ont toujours guidé la Banque, soit l’excellence, l’intégrité et le respect. Elles étayeront la vision et la culture de l’institution, et teinteront tous les aspects de son travail – pas seulement le travail que le public voit, mais aussi la façon dont son personnel travaille et s’entraide jour après jour.

Pendant l’année, les nouvelles valeurs de la Banque ont été intégrées aux compétences en leadership et aux compétences clés, au Code de conduite professionnelle et d’éthique ainsi qu’aux programmes d’apprentissage connexes. Elles ont aussi servi lors de l’élaboration du Plan stratégique 2022-2024, qui est grandement axé sur le personnel.

Mettre l’accent sur les employés

Classée en 2021 parmi les 100 meilleurs employeurs du Canada pour la douzième année d’affilée, la Banque est fière de mettre ses employés au premier plan et de leur offrir un environnement de travail hors pair. En 2021, elle a aussi été reconnue comme étant l’un :

- des meilleurs employeurs pro-famille au Canada

- des meilleurs employeurs pour la diversité au Canada

- des meilleurs employeurs de la région de la capitale nationale

Nous sommes honorés d’être parmi les meilleurs employeurs pour la diversité en 2021, et fiers de voir que nos efforts pour favoriser la diversité et l’inclusion font de notre institution une banque centrale influente. Joignez-vous à nous : http://ow.ly/xhFg50DMSpv Mars 2, 2021

https://twitter.com/banqueducanada/status/1366765497321222150

Adopter de nouvelles façons de travailler

En avril, le gouverneur Macklem a annoncé que la Banque allait adopter un modèle de travail hybride après la pandémie. Cette approche a été élaborée à la suite d’analyses comparatives exhaustives et de vastes consultations auprès du personnel.

Bien que la plupart de ses employés aient continué de télétravailler en 2021, la Banque a pris des mesures importantes pour les appuyer et les préparer à un retour au bureau en 2022 sous le signe de la sécurité et de la productivité.

La Banque :

- a continué d’investir dans la santé mentale des employés, notamment en élargissant ses politiques et en bonifiant les avantages sociaux, et a offert une aide financière additionnelle aux employés pour leur permettre d’améliorer leur espace de travail à la maison

- a fait participer ses employés à la conception de leur milieu de travail postpandémie, et leur a fourni des communications, des formations et des ressources pour les préparer à leur retour au bureau

- a commencé à adapter ses locaux et technologies de manière à favoriser les nouvelles façons de travailler

- a mis en place une politique de vaccination obligatoire et un processus de vérification connexe qui cadrent avec les directives du gouvernement fédéral

Faire évoluer l’effectif diversifié de la Banque

La Banque a mis en place une série d’initiatives au cours de cette dernière année de sa toute première stratégie sur la diversité et l’inclusion, notamment :

- l’augmentation de la représentation des employés issus de groupes désignés dans la Loi sur l’équité en matière d’emploi, y compris les personnes handicapées (7,7 % de l’effectif en juin 2021 contre 5,2 % en 2020) et les personnes racisées (29,7 % en juin 2021 contre 26 % en 2020)

- l’octroi de sa première bourse destinée aux membres de groupes racisés, remise à deux lauréats sélectionnés parmi plus de 1 000 candidats

- la mise en place d’une formation offerte à tout le personnel sur l’inclusion consciente et les cultures des peuples autochtones

Félicitations aux lauréats des bourses de cette année! À la Banque, chacun de nous est #PrêtÀ aider les étudiants à réussir #FemmesÉconomie, #ÉducationAutochtone, #Indspire, #PersonnesHandicapées, #diversité http://ow.ly/gHqN50DCzSUFévrier 17, 2021

https://twitter.com/banqueducanada/status/1362042219750916096

Le 30 septembre, la Banque a observé la première Journée nationale de la vérité et de la réconciliation au Canada. Parmi les activités organisées pour l’occasion, notons le billet de blogue sur l’importance que revêt la réconciliation publié par embRACE – un groupe de ressources pour les employés qui rassemble des employés noirs, autochtones et d’autres groupes racisés ainsi que leurs alliés.

La Banque a continué de jouer son rôle de chef de file de la diversité et de l’inclusion sur la scène internationale. En collaboration avec d’autres banques centrales, elle a organisé un colloque virtuel sur la diversité et l’inclusion dans les métiers de l’économie, de la finance et des banques centrales. De plus, les banques centrales du G7, dont fait partie l’institution, se sont engagées à travailler de manière proactive afin d’améliorer la diversité et l’inclusion au sein de leur organisation et de leur système financier national22.

Portant un regard sur l’avenir, la Banque a fait appel à ses employés pour l’aider à élaborer une nouvelle stratégie sur la diversité et l’inclusion pour 2022‑2024.

Bon #MoisDeLaFierté! Nous sommes fiers d’appuyer nos collègues LGBTQ2S+ alors que nous travaillons à la création d’un milieu de travail plus équitable et inclusif où tous peuvent être entièrement eux-mêmes.Juin 18, 2021

https://twitter.com/banqueducanada/status/1405889030756126732

Améliorer la résilience et se préparer pour l’avenir

Malgré les nombreux défis engendrés par la pandémie, les employés de la Banque sont restés résilients en 2021. Ils se sont concentrés sur les activités essentielles, ont fait progresser des projets d’envergure, et ont veillé à ce que les activités continuent à se dérouler rondement. Grâce à leurs efforts, la Banque a pu remplir son mandat.

Tout au long de l’année, la Banque a :

- continué d’améliorer la résilience de ses systèmes et outils

- renforcé ses capacités de cybersécurité

- fait progresser sa transformation numérique

- continué de réduire son empreinte environnementale

La Banque est une banque centrale influente en grande partie à cause de l’approche novatrice qu’elle utilise pour intégrer les technologies numériques dans ses activités23.

Améliorer les systèmes et outils soutenant les activités

Des efforts considérables ont été déployés pour soutenir et maintenir les systèmes opérationnels de la Banque. En outre, celle-ci a achevé plusieurs projets d’amélioration de la résilience et activités de mise à niveau pour permettre une surveillance et une gestion plus efficaces de ses systèmes essentiels. L’institution a aussi mis à la disposition de ses employés de nouveaux outils, notamment de collaboration et de réseautage, pour leur permettre de télétravailler tout en demeurant motivés et efficaces.

Parallèlement, la Banque a commencé à mettre en place les outils et le soutien technique nécessaires aux nouvelles façons de travailler dans un modèle hybride.

Renforcer la cybersécurité

La Banque a renforcé ses capacités de résilience afin de gérer les cyberrisques auxquels elle-même et le système financier canadien sont exposés.

À l’interne, l’institution a élaboré une nouvelle stratégie de cybersécurité. Comme le marché du travail des professionnels de la cybersécurité est très concurrentiel, elle a continué de mettre l’accent sur le recrutement et la fidélisation d’employés diversifiés et qualifiés dans ce domaine.

À l’externe, la Banque a poursuivi sa collaboration avec le Groupe sur la résilience du secteur financier canadien, un partenariat public-privé qui réunit les institutions financières d’importance systémique et les organismes de réglementation du pays. En 2021, le groupe a élaboré et testé un manuel d’instructions pour la coordination en cas de crise.

La Banque a également continué de mener les travaux sur la cybersécurité effectués dans le cadre du Programme de résilience du système de paiement de gros, de concert avec les six grandes banques commerciales canadiennes et Paiements Canada. Dans le cadre de ce programme, des simulations de cyberincident ont été réalisées régulièrement et les participants du secteur financier ont effectué deux autoévaluations de leurs mécanismes de contrôle des systèmes de paiement de gros.

Diplômé en #économie ou en #finance? Notre campagne de recrutement universitaire se déroule jusqu'au 11 octobre. Voici quelques raisons de poser votre candidature. #diplômés #emplois http://ow.ly/VVfe50GiBdpSeptembre 29, 2021

https://twitter.com/banqueducanada/status/1443193013656854530

La transformation numérique de la Banque

La Banque a poursuivi la mise en œuvre de sa stratégie de transformation numérique et augmenté ses capacités relatives aux données et à l’analytique. Son personnel a mis à profit l’automatisation et l’analytique avancée pour :

- améliorer les principaux processus et outils

- créer des tableaux de bord pour les décideurs

- bonifier les rapports

Dans ce contexte, les employés se sont servis de technologies numériques pour moderniser les activités de surveillance et de projection, et pour rationaliser les processus qui soutiennent les décisions de politique monétaire.

La Banque a continué de mettre à niveau ses plateformes et outils de données et d’information, tout en renforçant ses capacités et son expertise en matière de données. Elle a entre autres créé un nouveau lac de données, qui améliorera son aptitude à tirer parti d’un large éventail de données.

Parmi ses nouveaux programmes de formation, la Banque a lancé un cours sur la littératie des données à l’intention des leaders. Cette initiative a été motivée par les résultats d’un exercice de planification stratégique des effectifs réalisé en 2020, qui avait ciblé des compétences essentielles pour l’avenir.

La Banque a également renouvelé sa stratégie sur l’infonuagique et fait avancer sa transition vers les services infonuagiques, selon les besoins, de façon sécuritaire et résiliente. Plus particulièrement, elle a fait des plateformes en nuage public le modèle de déploiement principal et privilégié pour tous les services informatiques. Grâce à cette approche, l’institution est en mesure d’offrir à son personnel de nouvelles plateformes et de nouveaux services numériques, tout en veillant à ce que son infrastructure reste assez agile pour continuer de répondre aux besoins opérationnels pendant longtemps encore.

Verdir les opérations de la Banque

En 2021, la Banque a pris d’importantes mesures pour mesurer et réduire son empreinte carbone et intégrer les changements climatiques dans sa planification et sa prise de décisions.

Activités à venir

En 2022, la Banque :

- mettra en place son nouveau modèle de travail hybride et :

- appuiera ses employés tout au long de leur retour au bureau en leur offrant des formations, des outils technologiques et d’autres ressources

- surveillera les effets sur son milieu de travail et sa culture

- fera une révision exhaustive de certaines de ses politiques pour s’assurer qu’elles sont compatibles avec la diversité et l’inclusion ainsi qu’avec les nouvelles façons de travailler

- continuera d’offrir à son personnel des occasions de développer des compétences clés requises pour l’avenir

- commencera à mettre en place sa stratégie sur la diversité et l’inclusion 2022‑2024, et ira de l’avant avec la nouvelle réglementation sur l’équité salariale

- continuera de travailler avec ses partenaires des banques centrales en vue de promouvoir la diversité et l’inclusion, et organisera le prochain colloque sur la diversité et l’inclusion dans les métiers de l’économie, de la finance et des banques centrales

- fera migrer ses applications essentielles vers sa nouvelle infrastructure sécurisée des technologies de l’information

- élargira l’utilisation des données et des technologies numériques dans l’ensemble de l’organisation

Renseignements complémentaires

Renforcer notre assise ensemble : Stratégie sur la diversité et l’inclusion

Inclure tout le monde comporte des avantages pour nous tous (discours du gouverneur Macklem)

- 22. Banque d’Angleterre (2021), G7 Finance Track – Central Bank Governors Meeting: Chair’s Statement on Diversity and Inclusion, December 2021, communiqué, 3 décembre.[←]

- 23. Pour en savoir plus, voir D. Zarum (2021), « Un CPA facilite le virage numérique à la Banque du Canada », Pivot, 10 août.[←]

Sur cette page

Communications et rayonnement

Alors que la pandémie entrait dans sa deuxième année, la Banque a continué, au travers de ses activités de communication, d’expliquer les mesures extraordinaires mises en place pour favoriser la reprise économique. Elle a aussi commencé la planification des ajustements à apporter à la politique monétaire à mesure que l’économie retourne à son plein potentiel.